Exercices corrigés de compte de résultat : apprenez à lire vos chiffres comme un DAF

Savoir lire votre compte de résultat, c’est piloter votre entreprise en connaissance de cause. Ce document comptable obligatoire, établi à chaque fin d’exercice comptable, recèle pourtant bien des mystères pour de nombreux dirigeants. Beaucoup s’arrêtent au bénéfice ou perte final, sans exploiter la richesse des informations qu’il contient. Dans cet article, trois exercices corrigés vous attendent pour développer les réflexes d’un directeur financier expérimenté. Vous apprendrez à transformer vos données comptables en décisions stratégiques concrètes.

Comprendre le compte de résultat avant de s'exercer

Rappel rapide : à quoi sert un compte de résultat pour une PME

Le compte de résultat mesure la performance économique de votre entreprise sur 12 mois. Il retrace vos produits et vos charges pour déterminer le bénéfice ou la perte de l’exercice comptable. La variation des stocks vient ajuster les achats pour refléter la réalité.

Là où le bilan comptable photographie votre patrimoine à un instant T, le compte de résultat filme votre activité sur toute une période. Il répond à cette question cruciale : « Mon entreprise crée-t-elle de la valeur ? » Comprendre la distinction entre compte de résultat et bilan vous permet de mieux évaluer la rentabilité de votre modèle économique.

Pour une PME, ce document comptable est indispensable pour :

Mesurer la rentabilité opérationnelle réelle

- Identifier les postes qui alourdissent les marges

- Comparer les performances d’un exercice à l’autre

- Éclairer les décisions stratégiques

- Dialoguer efficacement avec banquiers et investisseurs

Établi selon le plan comptable général, il présente de façon claire la différence entre les produits et les charges.

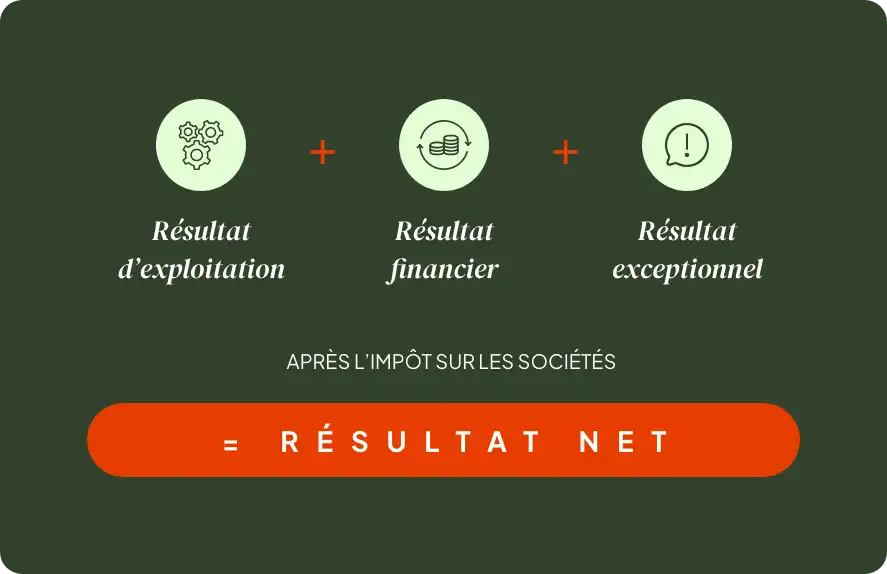

Les 3 niveaux clés : résultat d'exploitation, financier et exceptionnel

Le compte de résultat s'articule autour de trois zones distinctes, qui révèlent chacune un aspect spécifique de la performance.

- Résultat d'exploitation

- Mesure la rentabilité du cœur de métier, indépendamment du financement.

- Calcul = Produits d'exploitation − Charges d'exploitation.

- Résultat financier

- Reflète le poids de la structure financière.

- Souvent négatif en PME en raison des intérêts d'emprunts.

- Résultat exceptionnel

- Regroupe les éléments non récurrents.

- Un solde positif peut masquer une exploitation défaillante.

L'addition de ces trois soldes, après l'impôt sur les sociétés, donne le résultat net.

⚙️ Découvrez un exemple complet de compte de résultat → Exemple de compte de résultat

Exercices corrigés de compte de résultat

Place à la pratique. Ces exercices montrent comment calculer et interpréter les soldes intermédiaires de gestion, avec des cas concrets et des chiffres réalistes.

Exercice 1 : Calcul du résultat net à partir d'un cas simplifié

Énoncé

TECHINNOV, entreprise de services informatiques (25 salariés), fournit les données suivantes pour l'exercice N :

- Chiffre d'affaires : 1 800 000 €

- Achats de marchandises : 320 000 €

- Charges externes : 180 000 €

- Charges de personnel : 850 000 €

- Dotations aux amortissements : 75 000 €

- Charges financières : 15 000 €

- Produits financiers : 3 000 €

- Charges exceptionnelles : 8 000 €

- Produits exceptionnels : 0 €

- Taux d'IS : 25 %

Travail demandé

Calculez le résultat d'exploitation, le résultat financier, le résultat exceptionnel, le résultat avant impôt et le résultat net.

Corrigé détaillé

- Résultat d'exploitation

- Produits d'exploitation = 1 800 000 €

- Charges d'exploitation = 320 000 + 180 000 + 850 000 + 75 000 = 1 425 000 €

- Résultat d'exploitation = 1 800 000 − 1 425 000 = 375 000 €

- Soit 20,8% du CA.

- Résultat financier

- 3 000 − 15 000 = −12 000 €

- Résultat exceptionnel

- 0 − 8 000 = −8 000 €

- Résultat avant impôt

- 375 000 − 12 000 − 8 000 = 355 000 €

- Impôt sur les sociétés

- 355 000 × 25% = 88 750 €

- Résultat net

- 355 000 − 88 750 = 266 250 €

Analyse

- Bénéfice net = 266 250 € soit 14,8% du CA.

- Solde d'exploitation très positif permettant d'investir.

Exercice 2 : Identifier les leviers de rentabilité (coûts fixes vs variables)

Données N

- CA : 650 000 €

- Achats matières : 260 000 €

- Autres variables : 45 000 €

- Salaires et charges : 220 000 €

- Loyers et autres fixes : 60 000 €

- Amortissements : 35 000 €

À calculer

- Résultat d'exploitation N

- Marge sur coûts variables et son taux

- Impact de deux scénarios sur le résultat d'exploitation

Corrigé

- Résultat d'exploitation N

- Total charges = 260 000 + 45 000 + 220 000 + 60 000 + 35 000 = 620 000 €

- Résultat d'exploitation = 650 000 − 620 000 = 30 000 € (4,6% du CA)

- Marge sur coûts variables

- Coûts variables = 260 000 + 45 000 = 305 000 €

- Marge sur coûts variables = 650 000 − 305 000 = 345 000 €

- Taux = 345 000 / 650 000 = 53,1%

- Impact des scénarios

- Scénario A : hausse des prix de 5%

- Nouveau CA = 682 500 €

- Marge sur coûts variables = 377 500 €

- Dépenses fixes = 315 000 €

- Nouveau résultat d'exploitation = 62 500 € (+32 500 €)

- Scénario B : −15% sur dépenses fixes hors amort.

- Dépenses fixes actuelles hors amort. = 280 000 € → économie 42 000 €

- Nouvelles dépenses fixes totales = 273 000 €

- Nouveau résultat d'exploitation = 72 000 € (+42 000 €)

Conclusion

Le scénario B a un impact supérieur, mais une approche hybride est souvent optimale.

💬 Conseil du DAF : hausse ciblée des prix de 2–3% sur prestations à forte valeur ajoutée + optimisation des dépenses fixes.

Exercice 3 : Interpréter l'évolution d'une entreprise en croissance

Synthèse des comptes

- CA : 2 400 000 € → 3 120 000 € (+30%)

- Achats : 1 440 000 € → 1 965 000 € (+36,5%)

- Marge commerciale : 960 000 € → 1 155 000 € (+20,3%)

- Charges externes : 180 000 € → 260 000 € (+44,4%)

- Personnel : 520 000 € → 680 000 € (+30,8%)

- Résultat d'exploitation : 160 000 € → 78 000 € (−51,3%)

- Résultat financier : −18 000 € → −32 000 € (−77,8%)

- Résultat net : 106 500 € → 34 500 € (−67,6%)

Ratios clés

- Taux de marge commerciale : 40% → 37% (−3 pts)

- Taux de marge d'exploitation : 6,7% → 2,5% (−4,2 pts)

- Taux de marge nette : 4,4% → 1,1% (−3,3 pts)

Diagnostic

- Érosion de la marge commerciale : −3 pts, enjeu de prix et d'achats.

- Dépenses de structure non maîtrisées : charges externes > croissance du CA.

- Alourdissement du crédit : solde financier qui se dégrade.

Recommandations

- Restaurer la marge : revoir prix et remises, renégocier fournisseurs. Objectif 39%.

- Maîtriser les dépenses : budget strict, validation des achats. Objectif −40 K€.

- Piloter la trésorerie : accélérer encaissements, optimiser stocks, réduire le crédit.

Comment interpréter vos comptes comme un DAF

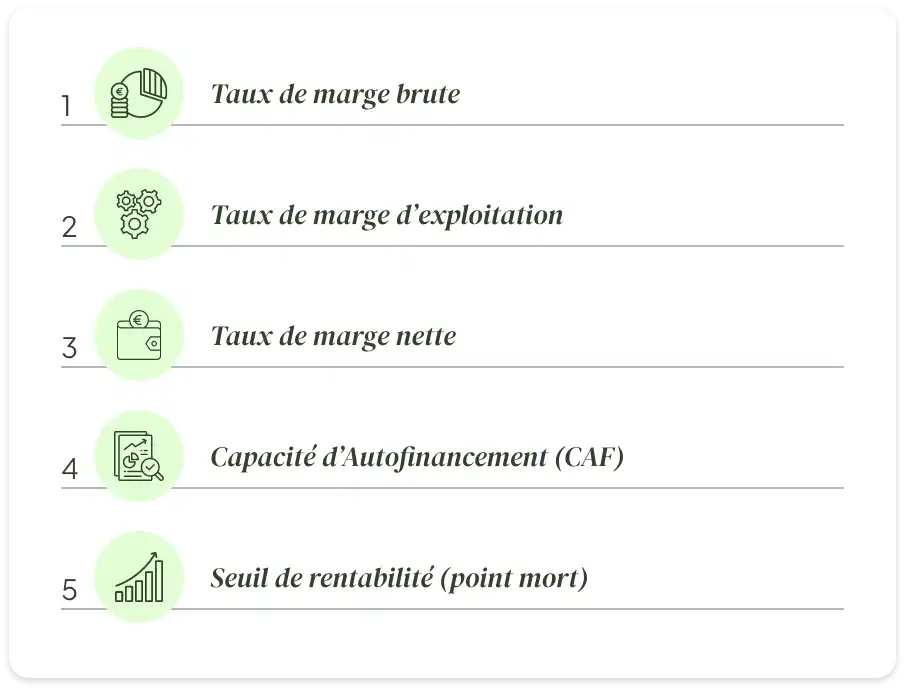

Les ratios clés à surveiller

Un DAF transforme les montants en ratios comparables.

- Taux de marge brute

- Capacité à créer de la valeur avant dépenses fixes.

- Taux de marge d'exploitation

- Indicateur roi de performance opérationnelle.

- Taux de marge nette

- Ce qui reste après toutes les dépenses.

- Capacité d'Autofinancement (CAF)

- CAF = Résultat net + Dotations aux amortissements et provisions.

- Seuil de rentabilité (point mort)

- Seuil = Dépenses fixes / Taux de marge sur coûts variables.

Téléchargez nos outils gratuits

Pack "Maîtriser son compte de résultat"

- Modèle Excel interactif

- Guide PDF : variation de stocks compte de résultat

- Checklist audit express de rentabilité

Recevez ces ressources par email.

Confidentialité garantie. Conformité RGPD.

Pour aller plus loin

- Exemple de compte de résultat : analyse complète d'un cas réel (à venir)

- Compte de résultat et bilan : quelle différence ? (à venir)

- Analyse financière d'une PME : 5 indicateurs à suivre chaque mois (à venir)

- Le rôle du DAF à temps partagé dans la lecture des comptes (à venir)

Faites auditer vos comptes par un expert

🔍 Audit flash de rentabilité

- 2 h d'analyse par un DAF senior

- 3 à 5 leviers d'amélioration prioritaires

- Rapport 5 pages + 1 h visio + plan d'action 3 mois

Accompagnement DAF à temps partagé

- Formule Essentiel : 1 jour/mois — Suivi et reporting mensuel

- Formule Performance : 2 jours/mois — Pilotage complet et analyses

- Formule Croissance : 3 jours/mois — Accompagnement stratégique

Leboard — DAF à temps partagé en Île-de-France

Expertise financière pour entreprises de 10 à 100 salarié·e·s. 📍 Paris et région parisienne.

Notre mission : rendre la comptabilité accessible et la gestion financière efficace.